Desde el lanzamiento de Ethereum en 2017, han habido miles de Initial Coin Offering (ICO) en el espacio de las criptomonedas. La industria de las criptomonedas no ha dejado de crecer en todo este tiempo, lanzando al mercado más y más tokens, siempre con la esperanza de que se conviertan en un éxito capaz de competir con Bitcoin o Ethereum.

Del mismo modo que al crear una empresa o una startup, recaudar el dinero suficiente para financiar un proyecto de este tipo no es sencillo. Por ello, muchas empresas recurren a buscar fuentes de financiación alternativas, como una ICO, cuyo objetivo es encontrar inversores interesados en el proyecto.

Si alguna vez has pensado en lanzar tu propio token a través de una ICO, en este artículo te contamos todo lo que necesitas saber para hacerlo y que tenga éxito.

¿Qué es una ICO?

La Oferta Inicial de Monedas (ICO) es un mecanismo similar a la Oferta Pública Inicial (IPO), habitual en el mundo de las finanzas tradicionales, solo que aplicada a las criptomonedas.

Generalmente, se describen las IPO como los procesos de ofrecer acciones de una compañía privada al público, mediante una venta regulada, para que la compañía pueda aumentar el capital de los inversores públicos.

De esta forma, cuando una empresa tiene pensado crear un token, puede lanzar una ICO. Si los inversores intuyen que el proyecto o el producto tiene potencial, invierten en esta oferta inicial y, una vez finalizada la venta, reciben sus tokens. El valor de estos tokens suele variar, aunque una de sus características es que siempre ofrece un precio “ventajoso” en esta fase de la venta.

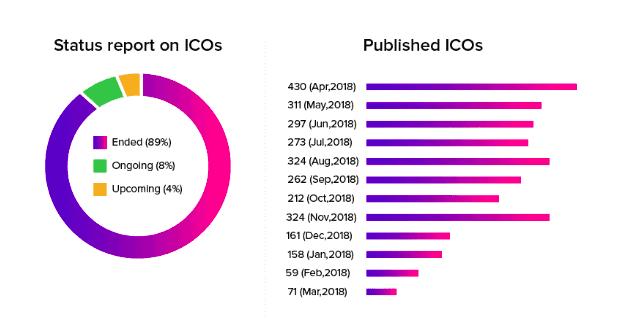

Las ICO fueron especialmente populares entre 2017 y 2018, cuando cientos de proyectos escogieron este método para recaudar fondos con los que financiar el lanzamiento de sus tokens.

fuente: appinventiv

Por ejemplo, cuando creamos nuestro utility token B2M, lo lanzamos a través de Bit2Me Launchpad, nuestra propia lanzadera de ICOs. La ICO tuvo tres fases:

- La fase 1 se cerró en 59 segundos y recaudó 5 millones de euros.

- La fase 2 se cerró en 47 segundos y obtuvo 7,5 millones de euros.

- La fase 3, la última, se cerró en solo 38 segundos, con una recaudación de 5 millones de euros.

¿Son legales las ICO?

En la mayoría de los países del mundo no existe ningún marco regulatorio sobre este tema.

Sin embargo, algunos países como Francia están pensando en crear una regulación, mientras que otros como China o Corea del Sur las han prohibido por completo. Por su parte, Estados Unidos ha decidido aplicar la misma ley que a las IPO y Japón las ha clasificado como “servicios de pago”, por lo que deben cumplir con la normativa de pagos.

Australia, Hong Kong, Emiratos Árabes Unidos y Nueva Zelanda han creado marcos regulatorios favorables al desarrollo de ICO, haciendo que las ofertas iniciales resulten más atractivas para los inversores y las empresas.

¿Son legales las ICO en España?

En España es importante diferenciar entre dos categorías de tokens:

- Security Tokens: Se trata de una especie de activo digital que guarda una gran similitud con las acciones tradicionales de las empresas. El valor de un security token proviene de un activo tangible que puede negociarse y está regulado. Debido a esta naturaleza, los Security Tokens suelen estar regulados por las leyes de activos.

- Utility Token: Se trata de tokens que pueden canjearse en el futuro por acceso a los servicios que presta (o prestará) la empresa emisora. Son utilizados como una forma de obtener financiación para desarrollar un proyecto.

Una vez diferenciados los dos tipos de tokens que podemos encontrar en una ICO, vamos a ver qué pasa con la legalidad en España.

En primer lugar, las ICO de security tokens están reguladas, ya que estos tokens se consideran instrumentos financieros conforme al artículo 2 del texto refundido de la Ley del Mercado de Valores, por tanto se aplica la Directiva 2014/65/EU -MIFID II, el Reglamento UE 600/2014-MIFIR y lo dispuesto en el Real Decreto Legislativo 4/2015, de 23 de octubre. Por tanto, en el caso de las ICO de un security token, también llamadas Security Token Offering (STO), se requiere la autorización y supervisión de la CNMV. Para más información sobre las consideraciones de la CNMV sobre los Utility Tokens, podemos acudir a los siguientes enlaces:

- Consideraciones de la CNMV sobre criptomonedas e ICO.

- Comunicado conjunto de la CNMV y el Banco de España sobre ICO.

En el caso de los Utility Tokens, no se requiere la autorización previa de la CNMV o la supervisión por parte de una Empresa de Servicios de Inversión (en supuestos en donde la emisión sea inferior a los 8 millones de euros), pues se considera como una Oferta Pública tipificada en el Código Civil.

¿Significa que las ICO de Utility Tokens no están reguladas? Al contrario, estas emisiones todavía deben tener en cuenta la normativa de consumo, contratación electrónica, protección de datos, prevención del blanqueo de capitales, así como las normas relacionadas con la publicidad.

En este sentido, el borrador del Reglamento del Parlamento Europeo y del Consejo relativo a los Mercados de Criptoactivos (MiCA), también explica que los utility tokens representan un menor riesgo para los usuarios, por lo que no están sujetos a régimen de autorización previa, sino a un régimen de notificación al supervisor.

A pesar de las diferencias que hemos explicado, puede que surjan dudas a la hora de determinar si una ICO queda dentro del ámbito de la supervisión de la CNMV o no, especialmente, cuando el emisor no hace referencia directa a la revalorización del token y esta se produzca por un crecimiento natural del mercado o del servicio.

Para ayudarte, compartimos la siguiente tabla:

| Utility Token | Security Token |

| Regulado por la normativa de consumo y publicidad, así como el Código Civil. | Regulado por MIFID II/ MIFIR y la Ley del Mercado de Valores (LMV). |

| Implementación Rápida. | Implementación y emisión lenta, ya que requiere la aprobación de la CNMV. |

| Sirven para el canje de servicios y productos, obtención de descuentos o ventajas en servicios del emisor. | Representa parte del patrimonio neto de la empresa emisora. |

| Valor especulativo en mercados secundarios. | Valor negociable en mercados organizados. |

| No brindan participación o poder de voto en el emisor. | Permite participación directa y ofrece voto en la empresa. |

| En la medida en que exista un servicio de cambio del Criptoactivo por dinero fiat, o un servicio de custodia de las carteras o monederos, precisará cumplir con la normativa de AML, KYC. | Precisa cumplir con la normativa de AML y KYC. |

¿Cómo funciona una ICO?

Antes de nada, tienes que analizar si realmente necesitas crear un token. Si quieres que tu ICO tenga éxito debes ofrecer una solución a un problema existente, pero no valdrá cualquier solución; hoy en día hay miles de tokens, por lo que debes ofrecer una utilidad real, más allá de la especulación.

Para entender si realmente necesitas crear un token, debes realizar un estudio profundo y comprender tanto al mercado como a las necesidades de tu usuario objetivo, y lo más importante: si están dispuestos a invertir. Por suerte, hay servicios de consultoría, como el de Bit2Me Consulting que te pueden ayudar a realizar este estudio previo.

Vamos a ver, paso a paso, cómo debería enfocar una ICO una empresa:

- Antes que nada, la empresa debe identificar los objetivos de inversión. El objetivo de cualquier ICO es generar ingresos para desarrollar el producto, por eso es importante tener muy claro a quién hay que dirigirse. Una vez identificados los inversores, deben recibir materiales en los que se detalla el producto.

- Cuando ya se haya atraído a los inversores, la empresa debe crear los tokens. Estos deben ser fungibles y negociables, pero no tienen que ser una criptomoneda.

- A continuación, se debe realizar la promoción adecuada de la ICO en los canales que resulten pertinentes para que la empresa pueda atraer al mayor número de inversores posible. En este punto, no te olvides de que la publicidad deberá ser comunicada a la CNMV e incorporar los textos legales de Warning y demás.

- Finalmente, la empresa debe estudiar cuántas rondas debe ofrecer para obtener los fondos requeridos. Una vez recaudados los fondos necesarios, podrán proceder al lanzamiento del producto o servicio en sí y los inversores podrán utilizar los tokens adquiridos.

Además de los pasos anteriores, para crear una ICO con la que lanzar un token propio deberás:

- En primer lugar, la empresa o entidad que pretende lanzar la ICO debe crear un whitepaper, un documento técnico que enumere todos los detalles exactos sobre cómo funcionará el producto, servicio o sistema y su tokenómics.

- El siguiente paso debería ser disponer de un sitio web en el que aparezcan todos los detalles de por qué el producto será útil, cómo beneficia al público y otros detalles que pueden influir positivamente en las decisiones de los inversores. Este sitio web debe contener toda la información de tu proyecto, equipo y también es importante que publiques un roadmap en el que muestres todos los pasos del proyecto.

La importancia del whitepaper

El whitepaper es un documento muy importante para cualquier ICO, ya que describe el proyecto, mostrando hasta el más mínimo detalle. El documento ideal deberá cubrir literalmente todo: análisis de mercado, la visión del proyecto, la estrategia de desarrollo, la arquitectura y los objetivos, información sobre la distribución del token y su tokenómic, temas legales, recursos, descripción del equipo, etc.

Si necesita realizar una consulta sobre los aspectos regulatorios de un proyecto o presentarnos su modelo de negocio relacionado con el mercado de valores, puede ponerse en contacto con la CNMV rellenando el siguiente formulario de contacto o dirigiéndose a la dirección de correo fintech@cnmv.es.

No todos los usuarios que participen en la ICO leerán todo el documento. Sin embargo, los expertos en blockchain y entusiastas del cripto sí que lo harán, y son a estos perfiles los que debes tener en cuenta, ya que son líderes de opinión en el sector cripto.

Diferencias entre ICO, IDO y IEO

Aunque los tres conceptos tienen puntos en común, en realidad son diferentes y conviene saber por qué:

- IEO: IEO son las siglas de Initial Exchange Offer y es el nombre que recibe la venta de tokens a través de un exchange centralizado, como podría ser Bit2Me. En la IEO, una vez recaudado el dinero de la venta inicial, el token suele aparecer listado en el intercambio, aunque no de forma inmediata.

- IDO: las Initial DEX Offering son igual que las anteriores, aunque la venta se realiza en exchanges descentralizados. A diferencia de las IEO, en las IDO los tokens se listan automáticamente después de la venta inicial, por lo que las compañías no tienen que esperar a que sus tokens se listen.

- ICO: Como ya hemos explicado, la ICO es la venta pública de tokens.

¿Quién puede lanzar una ICO?

Como suele ser normal en el sector cripto, apenas existe regulación sobre las ICO por lo que cualquiera que disponga de la tecnología adecuada puede hacerlo. Sin embargo, es muy importante hacerlo siempre en una plataforma con garantías, que disponga de experiencia contrastada, los mejores mecanismos de seguridad y una infraestructura operativa (tecnológica y de marketing), como podría ser el caso de Bit2Me Launchpad.

Uno de los principales motivos para escoger una empresa que disponga de experiencia contrastada en el sector es evitar problemas y estafas. Al ser relativamente sencillas de crear, algunas ICO se crean como estafas.

Este motivo provocó el estallido de la burbuja de las ICO en 2018 y es por esto también que los inversores deben ser muy cautos a la hora de seleccionar un proyecto en el que invertir. Para ello, deben estudiar cada proyecto en profundidad y asegurarse en todo momento que están totalmente convencidos.

Autor

Autor